絶対読んで欲しい編集部おすすめ記事4選!

現在、国内ランキング1位のヘッジファンドは「M&S」、2位は「BMCAPITAL」、3位は「レッドキャピタル」となっています。

高収益が見込めると言われるヘッジファンドには、お金持ちが運用するものだと怪しいイメージを持つ方も少なくないでしょう。

しかし、実際にヘッジファンドがどのような運用を行っていて、どれくらいの成績を出しているのかはあまり知られていないはずです。

今回は、不況にも強いヘッジファンドの歴史や投資戦略、国内で利用できるヘッジファンド情報などをお届けしていきます。

>>【無料】ゼロから安定して稼ぎ続ける投資家育成講座をタダで学ぶ目次

絶対収益を目指すヘッジファンド

世界の富裕層から私募によりお金を集めて資産運用を代行する、独立系資産運用会社のことをヘッジファンドと言います。

ヘッジファンドの実態と3つの投資戦略

投資のプロであるファンドマネージャーが投資家に代わって資産運用を行い、複数の金融商品に分散させ、様々な取引手法を駆使し、高収益を目指す。

このようにヘッジファンドの多くは市場が上がっても下がっても利益を追求する「絶対収益」のスタンスで、ときには空売りやレバレッジも活用します。

なお、必ず(絶対)儲かるという意味ではなく、好不況にかかわらずハイリスクをとって高収益を目的としています。

ヘッジファンドが一般的にあまり馴染みのない理由として、最低投資金額に数千万円が必要という点にあるでしょう。

運用コストは高く、運用額の2%程の手数料のほか、運用成績に応じた成功報酬に20%程の費用も発生します。

活動自体が多くない日本でその認知度は高くありませんが、世界の富裕層の間ではメジャーで、最も優れた運用方法として利用されているほどです。

「結果が全て」という文化のもと、以下の投機的な手法を用いてでも利益を徹底的に追求するヘッジファンドの投資戦略を見ていきましょう。

ロング・ショート戦略

その名の通りロング(買い)とショート(売り)を組み合わせたロング・ショート戦略は、ヘッジファンドの運用において50%程を占める中心的戦略です。

割高株に売りで入ると同時に割安株を買い、片方あるいは双方の株価が適正価格に戻った時点でポジションを解消する。

相場が大きく動いてもどちらかのポジションがヘッジ(リスク回避)の役割を果たし、損失を最小限に抑えることができます。

グローバル・マクロ戦略

世界全体の経済状況から市場のゆがみや矛盾、ドレンドを導き出し、将来の市場動向を予測した上で様々な金融商品を組み合わせて高収益を追求する。

このグローバル・マクロ戦略を用いていたことで有名なジョージ・ソロスが運用するヘッジファンドは、年率30%を30年以上も叩き出してきました。

逆張りの要素があるため見通しが狂うと大損害を被る可能性もありますが、ヘッジファンドの巨大な情報網を有効活用できるからこその戦略と言えます。

マネージド・フューチャーズ戦略

マネージド・フューチャーズ戦略では、金利や為替、株式など流動性の高い上場先物に限定し、レバレッジをかけてわずかな値動きを高収益に変えます。

常に世界中の経済動向を把握する必要がありますが、アルゴリズムと呼ばれるコンピューターによる取引が行われるため高速処理が可能。

リーマンショック時にはダメージが少ないどころか、その直後からプラスの収益を出し続けたことで注目を浴びた今も人気の投資戦略です。

▼おすすめ記事

【株のプロ御用達!簡単にリスクヘッジできる3つの方法】

ヘッジファンドの歴史と動向

ヘッジファンドの歴史は古く、1949年にアメリカの社会学者「アルフレッド・ジョーンズ」によって考えられたビジネスが元になってると言われています。

この時の日本は終戦直後で混乱の中にいた時代。

アルフレッド・ジョーンズはロング・ショート戦略に注目しただけでなく、株式市場と債券の相関関係を見抜き、ファンドの有効性を確信していたのです。

その後、1960年代のニューヨーク株式市場の上昇に伴う高いパフォーマンスが、世界中の投資家とくに富裕層から評価され、投資業界での地位を確立。

多くのヘッジファンドが登場しましたが、1969年~1974年にかけての不況や株価暴落に見舞われ廃業に追い込まれた業者は少なくありませんでした。

1980年代後半に再び脚光を浴びはじめ、1990年代にはインターネットバブルによる株価上昇でヘッジファンドの数は急増。

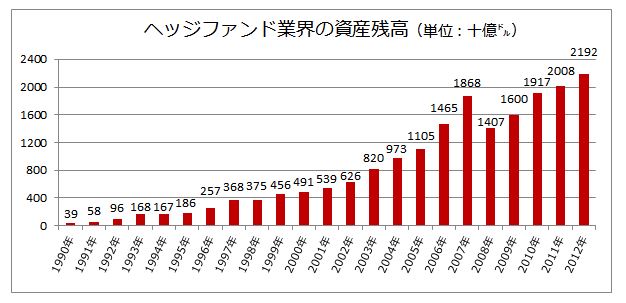

以下の統計が示す通り、業界の資産残高は2008年の金融危機を除くと年々拡大していることがわかります。

【引用元:http://www.world401.com/data_yougo/hedge_fund_sisan.html】

2000年に4,910億ドル(約50兆円)だった資産残高は、10年後の2010年に4倍の200兆円まで拡大し、2018年現在は300兆円を超えるとされています。

- ヘッジファンドは主に3つの投資戦略でリスクを取ってでも高収益を目指す

- 誕生から70年もの間ヘッジファンドの資産残高は年々増加し続けている

ヘッジファンドについてもっと知りたい!

ヘッジファンドを知るには投資信託との比較が分かりやすく、プロが運用する点は同じでも募集対象や運用方法、目標設定などに大きな違いがあります。

ヘッジファンドと投資信託の違い

資産運用を代行してくれるヘッジファンドと投資信託は一見するとその仕組みは似ているようで、全くの別物と言えます。

まずヘッジファンドですが、私募投信といって対象を機関投資家や富裕層に限定し、1口あたり数千万円に設定されていることが多く一般に出資話は出回りません。

一方で投資信託は、公募投信といって幅広い投資家を対象に1口あたり数十万円から出資可能なため、身近な金融商品として扱われています。

しかし、運用方法は「買い」のみで制限されているため景気に連動しやすい。

その点、ヘッジファンドは売り(ショート)も積極的に仕掛けるため、相場が悪くても常に攻めの姿勢で運用の自由度が高いです。

また、ヘッジファンドの運用者が受け取る成果報酬は成績に応じて変動するため、収益獲得へのモチベーションが高いと言われています。

高収益を狙うため、運用技術の全てを尽くせる環境が整っているヘッジファンドが世界の富裕層から支持される理由がわかるでしょう。

▼おすすめ記事

【投資信託の購入・運用・売却に掛かる手数料を解説!】

ヘッジファンドの年間運用成績は?

トランプ大統領の誕生から現在まで世界の株価は大きく上昇し、ヘッジファンドの運用成績にもプラスの効果をもたらしています。

では実際、年間どれくらいのリターンを獲得しているのでしょうか。

【引用元:http://media.yucasee.jp/posts/index/15204】

2015年と2016年のヘッジファンド運用成績のトップ20を見ると、20%~60%ほどのリターンを叩き出しているようです。

しかし、2016年に65%のプラスを獲得したドーセット・エナジー・ファンドでも、2015年はマイナス44%でワースト1位という面白い結果となっています。

このように、絶対収益を目的とした攻めの姿勢で高いリスクをとるほど、見通しが誤ったときに大損害を被る可能性は少なくありません。

ヘッジファンドの選び方として、運用実績や効率性(リスクとリターンのバランス)は最低限確認しておきましょう。

そのほか今年度の運用目標や必要資金、そして「何年後にいくら欲しいか」もポイントで、自分の将来設計に合った戦略を取ることが大切です。

日本でヘッジファンドを利用する方法

最低投資金は1,000万円以上も必要など募集対象が限られてくるヘッジファンドについては、一般に広まりつつあるものの情報は少ないと言えます。

利用する方法として直接申し込むか、あるいは仲介業者に手数料を支払う形で委託する、大きくこの2つに分けることができます。

本来、ヘッジファンドは金融庁の登録外であるため、国内ではそのまま商品として販売することが認められていません。

扱っている証券会社等もありますが、その場合は日本の法律に従って販売できるよう改良されており、本来のヘッジファンド商品とは異なるのです。

納得のいく商品を求めるのであれば、下記3つの国内ランキング上位ヘッジファンド各社のWEBサイトより直接コンタクトを取りましょう。

また、日本ではヘッジファンドと同じ意味を持つ「私募ファンド」や「プライベートファンド」と呼ぶことも多いようです。

- ヘッジファンドの運用成績トップは年間60%のリターンを出している

- ヘッジファンドを選ぶ際は運用実績や目標設定を把握しておこう

スポンサードサーチ

まとめ

ヘッジファンドは年間20%前後のリターンが期待できます。

絶対収益を目的としていることから魅力的に映る部分も多いですが、高収益を目指す背景に高いリスクがあることを理解しておく必要があるでしょう。

自分の将来設計や目的に沿ったヘッジファンドを見つけることができれば、利用してみるのも賢い投資戦略かもしれません。

絶対読んで欲しいおすすめ記事!

いいね!しよう

情報を受け取れます