絶対読んで欲しい編集部おすすめ記事4選!

証券会社で株取引などの口座を作る場合、その種類はいくつかありますが、なかでも「源泉徴収ありの特定口座」にしようか迷っている方も多いでしょう。

「源泉徴収ありの特定口座」は面倒な確定申告が省け、所得が795万円以上の人や配偶者控除を受けたい主婦の方などは節税になるメリットがあります。

一方で月給56万円以下の方、配当金と売却益の合計が20万円以下の方は、「源泉徴収ありの特定口座」を選ばない方がよいでしょう。

ここでは「源泉徴収ありの特定口座」のポイントと、メリットやデメリットについて詳しく解説していきます。

>>【無料】ゼロから安定して稼ぎ続ける投資家育成講座をタダで学ぶ目次

「源泉徴収ありの特定口座」とは?

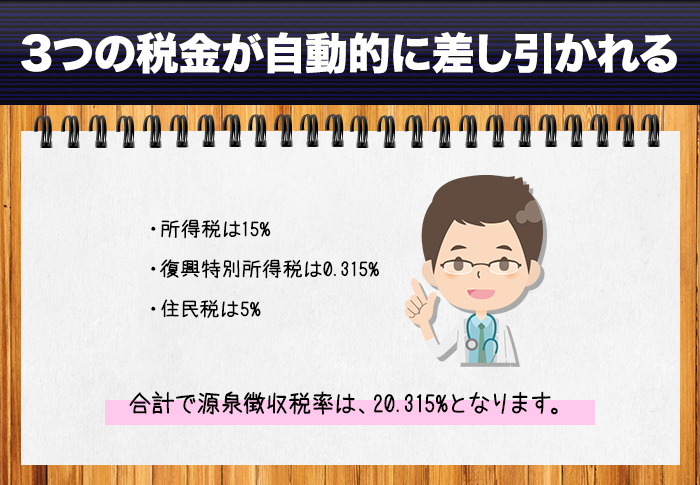

「源泉徴収ありの特定口座」とは株取引などで利用できる口座の中の1つで、売却益や配当金の中から自動的に所得税や住民税を支払う口座です。

税金は源泉徴収という形で、証券会社から国や各自治体に納税されます。

税の納め忘れを心配する必要がなく、また確定申告の義務もないことがメリットです。

自分で確定申告書を作って納税する代わりに、源泉徴収によって税金を天引きされることを選ぶ制度といえるでしょう。

「源泉徴収ありの特定口座」では、年間の取引で出た利益や配当金に対して、それぞれ源泉徴収がされます。

利益や配当金に対する税率ですから損にならないとはいえ、決して少額ではありません。

もっとも株を売って損をした場合は税金がかからず、また配当金と損失額を相殺することもできます。

「源泉徴収ありの特定口座」を選ぶメリット

「源泉徴収ありの特定口座」は、サラリーマンで確定申告を避けたい方や、主婦にメリットがある制度です。

サラリーマンなら面倒な確定申告が不要

サラリーマンのなかで複数の会社で勤務している方は少なく、収入は給与のみという方が多いと思います。

サラリーマンに代表される給与所得者は、年末調整が済んでいれば確定申告の必要はありません。

しかし、給与の他に株の売却益などの所得が20万円以上あれば、確定申告を行わなければならないことが原則です。

確定申告は書類の作成に手間がかかり、税務署や確定申告会場では長時間待たされる場合もあります。

e-Taxならば24時間提出が可能ですが、ICカードリーダーライターとマイナンバーカードが必要です。

このような手間は「源泉徴収ありの特定口座」にすることで確定申告は不要となります。

株の売却益を申告するためだけに、確定申告をする手間が省けることが最大のメリットです。

主婦の方は配偶者控除に影響しない

年間の所得が900万円以内で、かつ配偶者の年間所得が35万円以内の場合は、所得税・住民税とも配偶者控除を受けることができます。

配偶者の所得金額には、「源泉徴収ありの特定口座」での売却益や配当金は含まれません。

つまり、「源泉徴収ありの特定口座」を選ぶことによって、株でいくら利益をあげても、またいくら配当金をたくさんもらっても、確定申告での所得は0円とみなされます。

パートなど他に所得がなければ、配偶者控除の対象となりますから、夫の節税にもなります。

多くの株をお持ちの方なら、配当金で悠々自適の生活をしながら配偶者控除も受けるといった、優雅な生活を送ることも可能です。

▼おすすめ記事

【投資初心者の主婦でも簡単に始められる【目的別】証券口座の選び方】

スポンサードサーチ

「源泉徴収ありの特定口座」を選ぶデメリット

「源泉徴収ありの特定口座」の税率は所得に関係なく15%ですから、利益や所得が低い方にはデメリットになります。

払う必要のない税金を天引きされてしまう

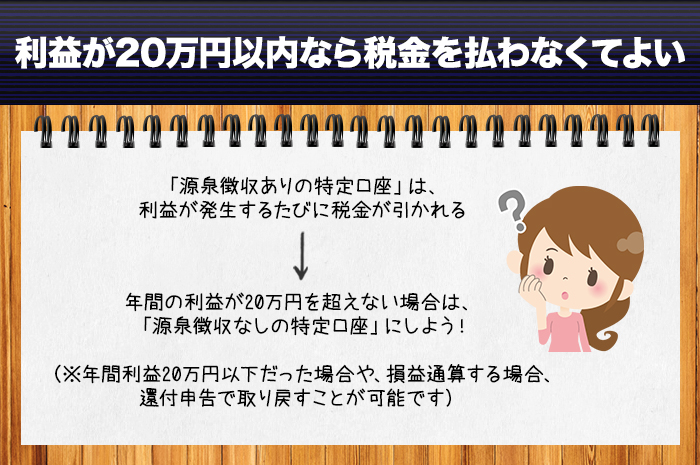

サラリーマンの場合、給与所得以外の所得が20万円以下の場合は、確定申告の義務がありません。

従って源泉徴収なしの口座で株取引をしている場合は、利益が20万円以内なら税金を払わなくてよいわけです。

しかし「源泉徴収ありの特定口座」の場合は、売却益が少額であっても税金をきっちり徴収されてしまいます。

一方で「源泉徴収なしの特定口座」に切り替えると、税金の天引きがなくなります。

株を購入する方の中には株式優待が目的の場合など、手頃な値段で買える株を購入する方も多いでしょう。

売却益や配当金の合計が20万円以下で「源泉徴収なしの特定口座」なら、お金を天引きされる心配もなく有効活用することができます。

月給57万円以下は源泉徴収より総合課税がお得

源泉徴収なしの特定口座の場合、年間の利益や配当金を他の所得と合算する「総合課税」を選ぶことにより、所得が多くない方の税率を下げられるメリットがあります。

具体的な所得税率は、以下の通りです。

・195万円以下の場合は5%

・330万円以下の場合は10%

・695万円以下の場合は20%

・900万円以下の場合は23%

計算すると年間の所得が795万円以下、給与所得のみの場合は年収1,015万円以下の場合、源泉徴収よりも確定申告をした方が得になります。

年収1,015万円の場合、夏と冬のボーナスが3ヶ月と仮定すると月給56万円となります。

多くの方の月給は56万円を下回りますから、納税時までお金が手元に残る「源泉徴収なしの特定口座」を選ぶとよいでしょう。

▼おすすめ記事

【株の税金対策はどうしてる?利益に関わらず知っておきたい基本知識】

まとめ

証券会社で口座を作るときに「源泉徴収ありの特定口座」を選ぶメリットとデメリットをご紹介しました。

「源泉徴収ありの特定口座」がお得になるかどうかは、年間所得や給与収入がいくらか、年間の売却益や配当金がいくらかによって異なります。

また、配偶者控除を受けたい場合も「源泉徴収ありの特定口座」を選ぶとよいでしょう。

どの方法で納税するかによって所得税や住民税の額が変わってきます。

本記事の内容を参考にして、節税に努めましょう。

絶対読んで欲しいおすすめ記事!

いいね!しよう

情報を受け取れます