絶対読んで欲しい編集部おすすめ記事4選!

財務三表の1つ「貸借対照表」の見方を理解すると、企業の財務状態が把握でき、今後の成績まで予想しやすくなります。

四季報の情報だけでは読み取れない企業のお金の動きがわかる「資産」「負債」「純資産」の3つで構成されていますので実は簡単です。

今回は銘柄選定に役立つ貸借対照表の見方を中心に、初心者の方にもわかりやすく解説していきます。

>>【無料】ゼロから安定して稼ぎ続ける投資家育成講座をタダで学ぶ目次

財務三表の1つ「貸借対照表(BS)」

貸借対照表の構成や財務三表との関係から見ていきましょう。

貸借対照表の役割とは

貸借対照表とは、企業の一定期間の財務状態を報告する財務三表のひとつで、どのくらい財産を持っていて借金がいくらあるかを知ることができます。

以下のように左側が資産、右側が負債と純資産の3つの構成が基本です。

左右の合計金額は必ず一致するためバランスがとれているので、別名バランスシート(BS)と呼ばれ、次の式が成り立ちます。

- 資産 = 負債 + 純資産

会社でなく個人の場合で例えると、資産は現預金や家・車などの財産を指し、負債は住宅ローン等の借金のことです。

貸借対照表で企業の安定性を見ることができるので、銘柄選定をする際の判断材料とあります。

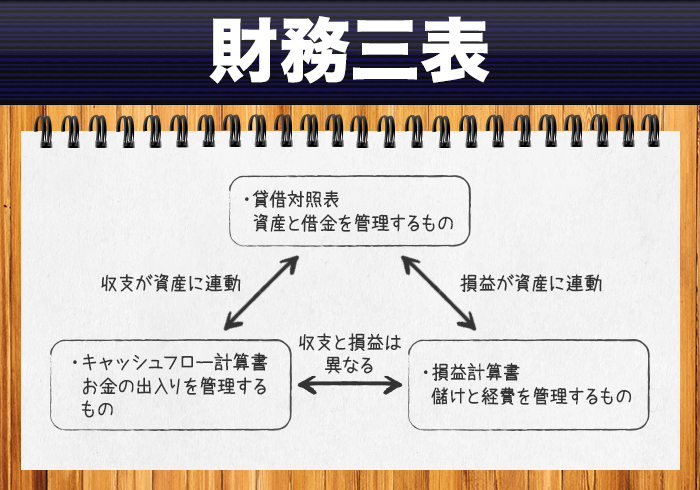

損益計算書やキャッシュフロー計算書との関係

決算書の「貸借対照表」「損益計算書」「キャッシュフロー計算書」3つを財務三表と呼び、企業の一定期間のキャッシュの増減を把握することができます。

損益計算書では決算までの1年間でどれくらい利益(損失)を出したのかが分かり、キャッシュフロー計算書は現金の流れを示している。

この2つを貸借対照表が繋ぐ役割を担っており、経営が順調かそうでないのかを判断することが可能です。

このように、財務三表は1年間の取引結果を表しているだけでなく、それぞれ役割は異なるものの数値は互いに連動し合い密接な関係にあります。

一方の数値が改善されると全体の数値が良くなるのです。

▼おすすめ記事

【株投資に役立つ損益計算書(PL)の見方をポイント絞って解説】

【キャッシュフロー計算書とは?誰でもわかる見方を丁寧に解説】

- 貸借対照表で企業の安定性を見ることができる

- 財務三表の数値は互いに連動し合っている

貸借対照表の基本的な構成と見方

貸借対照表を構成する「資産」「負債」「純資産」の3つをそれぞれ解説していきます。

現金や土地など会社の全財産「資産」

資産とは、会社にある現金以外を含むお金をのどのような状態で保有しているかを表すもので、流動資産と固定資産に分類されます。

【流動資産】

現預金のほか、代金回収前の売掛金、受取手形、株券・債券等の有価証券、棚卸資産など、1年以内に現金化できる流動性のあるものを指す。

貸借対照表左側の資産の上部に表示されています。

【固定資産】

会社の土地や建物、備品以外にもソフトウェアや特許権など無形資産も含み、長期に渡って保有する可能性の高いものを指す。

貸借対照表左側の資産の下部に表示されています。

返済すべきお金「負債」

負債は他人資本とも呼ばれ、返済しなければならない会社のお金を表すもので、流動負債と固定負債に分類されます。

【流動負債】

短期借入金のほか、支払い前の買掛金・未払金・支払手形など、1年以内の返済を予定しているお金を指す。

貸借対照表右側の負債の上部に表示されています。

【固定負債】

資金調達のために発行した社債や長期借入金など、1年以上先に返済を予定しているお金を指す。

貸借対照表右側の負債の下部に表示されています。

負債が多いと「倒産のリスク」がありますので注意しましょう。

資産から負債を引いた「純資産」

純資産は自己資本とも呼ばれ、返済の必要がないお金を表しています。

株主から出資を受けた資本金や資本余剰金、会社が積み上げてきた利益である利益余剰金、会社が保有する自己株式などが含まれます。

赤字が続くことで利益余剰金が減り、純資産がマイナスになってしまうと債務超過の状態に陥っているため倒産の可能性が高いです。

- 資産は会社のお金をどの状態で保有しているかを表す

- 負債は借入金などの返済しなければならないお金を表す

- 純資産は出資金や積み上げ利益など返済の必要が無いお金を表す

スポンサードサーチ

銘柄選定に役立つ貸借対照表の賢い見方!

貸借対照表の見方で重要なのはバランスがとれているかどうかで、返済する資金を調達できているかを分析する必要があります。

自己資本比率

会社の事業資金のうち、返す必要がないお金(純資産)の割合を求める自己資本比率の計算式は以下のようになります。

- 自己資本比率(%) = 純資産 ÷ 総資産 × 100

自己資本比率が高いほど借金が少なく健全な経営をしており、低いほど他人資本に頼りがちで不安定な経営をしていると言えます。

業種により平均値が変わるので同業他社と比較する必要がありますが、40%以上なら倒産しにくく、50%あれば超優良企業と判断できるでしょう。

流動比率(短期目線)

流動とは短期的に動くお金を指しており、1年以内に支払わなければならない借金を払えるのか、流動比率を見て支払能力がわかります。

- 流動比率(%) = 流動資産 ÷ 流動負債 × 100

流動比率が高いほど現預金や代金回収前の売掛金などが潤沢で、低いほど短期的に支払う借金が多く経営が悪化する可能性があると言えます。

一般的に120~150%が安全の目安とされており、200%に近いほど優良企業で100%を下回ると返済に苦しんでいるため不安材料です。

当座比率(短期目線)

当座比率は流動比率と同様に短期的な支払能力を見るための指標です。

しかし、流動資産のなかでもとくに資産化しやすい現預金や受取手形、有価証券などを指しており、以下の計算式を用いてより厳しい目でチェックします。

- 当座比率(%) = 当座資産 ÷ 流動負債 × 100

一般的に当座比率は100%以上が望ましいとされています。

たとえ流動比率が200%に近いの優良企業であっても、当座比率が100%以下なら過剰な在庫や売れ残りがあるという原因が見えてきます。

固定比率(長期目線)

固定とは建物や土地などの長期的な資産を指しています。

固定比率では、必要な固定資産を資本でどの程度まかなっているのかを分析し、無理な設備投資を行っていないか、企業の安定性を見ることができます。

- 固定比率(%) = 固定資産 ÷ 資本 × 100

一般的に固定比率は100%以下が望ましいとされており、100%を超えている場合は固定資産を資本ではなく負債でまかなっていて注意が必要です。

固定長期適合率(長期目線)

固定長期適合率とは、固定資産への投資が長期資金でしっかりまかなわれているかを見る指標です。

固定比率が資本だけで計算するのに対し、ここでは固定負債も含めた割合を以下の計算式で算出します。

- 固定長期適合率(%) = 固定資産 ÷ (資本 + 固定負債) × 100

固定資産をまかなっているお金は流動負債か固定負債なのか、流動負債でまかなえていない場合は返済に行き詰まる可能性が出てきます。

一般的に固定長期適合率は100%以下が望ましく安全性が高いと判断でき、固定比率の補助的な指標となっています。

▼おすすめ記事

【ファンダメンタルズ分析とは?具体的銘柄選定フローと必要知識の解説】

- 自己資本比率50%あれば優良企業と判断できる

- 流動比率と当座比率では短期的な経営の健全性がわかる

- 固定比率と固定長期適合率では長期的な経営の安定性がわかる

まとめ

貸借対照表の見方を理解すれば優良企業を見つけることも可能です。

企業を支える自己資金や借入金の流れがわかる重要なデータとなりますので、株価チャートだけでは判断できない投資戦略を練るのにも役立ちます。

最終的には他2つの財務三表を含めた総合的な分析を行い、銘柄選定方法として取り入れていきましょう。

絶対読んで欲しいおすすめ記事!

いいね!しよう

情報を受け取れます