絶対読んで欲しい編集部おすすめ記事4選!

投資信託では、売却益や分配金に対して所得税や住民税がかかります。

このうち所得税はご自身で確定申告を行い、納税することが原則です。

しかし、源泉徴収ありの特定口座を選んだ場合は、多くの例で確定申告に含めない方が有利となりますから、手間が省けます。

今回は、投資信託にかかる税金や確定申告についての様々な疑問を解決していきます。

確定申告をする方が良いケースや、しないほうが有利なケースなど、それぞれに適した手段選びの参考にして下さい。

>>【無料】ゼロから安定して稼ぎ続ける投資家育成講座をタダで学ぶ投資信託にかかる税金について

投資信託にかかる税金は、所得税と住民税があります。

また源泉徴収で完結できる場合と、確定申告が必須となる場合があります。

所得税

投資信託については、分配金や売却益などの利益について、以下の税率で課税されます。

- 所得税として15%

- 2013年分から2037年分までは復興特別所得税として所得税額に2.1%を加算

このうち株式投資信託の分配金の場合、総合所得として申告した場合は上記税率と異なる場合があります。

しかし、売却益に関しては確定申告を行っても申告分離課税となりますから、税率は変わりません。

住民税

投資信託については、5%の住民税も課税されます。

源泉徴収されていない場合は確定申告された年間所得に基づき、自治体から課税されます。

源泉徴収ありの特定口座は源泉徴収で完結すること

投資信託を源泉徴収ありの特定口座にした場合、所得税や住民税の課税は源泉徴収で完結します。

この場合、改めて確定申告を行う必要はありません。

但し、後の項目で取り上げるように、確定申告を行うと有利になる場合があります。

確定申告が必須となる場合もある

投資信託の口座を一般口座としている場合、また源泉徴収なしの特定口座としている場合は、源泉徴収がされません。

この場合、投資信託で利益が出た場合は原則として確定申告が必須となります。

▼おすすめ記事

【株の税金対策はどうしてる?利益に関わらず知っておきたい基本知識】

- 投資信託の税金は所得税と住民税があり、源泉徴収ありの特定口座を利用することで確定申告を不要とすることができる

確定申告を行うとよい場合

投資信託で確定申告を行うとよい場合は、大きく5つのケースに分けられます。

他の所得が低い

世の中には、所得控除額が多額になる方もいます。

例えば以下のすべてにあてはまる方は、給与収入が240万円あっても、所得控除(給与所得控除額を含む)が240万円を超える場合もあります。

- 高齢の父母と同居している

- 年金が支給されないため、父母の介護保険料を自分で支払っている

- 今年再就職したが、昨年は国民健康保険料を払っていた

この場合、給与所得から所得控除を引いた額はマイナスとなります。

もし投資信託で利益をあげた場合は、確定申告をすることにより利益を得た額から余った所得控除額を差し引くことで節税できる可能性があります。

分配金の税金だけでも安くしたい

投資信託の税率は、どの方法で申告しても変わらないことが原則です。

しかし、投資信託の分配金については配当所得となりますから、総合課税を選択することにより税率を下げられる可能性があります。

総合課税は給与所得や事業所得などと合算した所得額により、税率が決まる方式です。

所得に応じた税率は、以下の通りとなります。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

(引用元:所得税の税率|国税庁)

このため分配金を含めた所得が低い場合は所得税が還付されるため、節税となります。

但し、公社債投資信託の分配金は利子所得となるため、対象外となります。

売却損を分配金と相殺したい

もし投資信託で損失を出した場合、確定申告を行うことで、損失額と分配金との損益通算ができます。

この損益通算については、公社債投資信託の分配金も対象となります。

損益通算によって損失額から差し引かれた分配金について、所得税や住民税はかかりません。

このため分配金支払い時に源泉徴収されていた税額を取り戻せることとなり、税金が安くなります。

また、損益通算の結果税額がマイナスになる場合は、還付金が支払われます。

支払い元は、所得税の場合は税務署から、住民税は市区町村からとなります。

損失額との損益通算を行う場合は申告分離課税となり、その年に受け取ったすべての分配金を申告しなければならない点には注意が必要です。

なお、証券会社等に対して事前に「源泉徴収選択口座内配当等受入開始届出書」を提出している場合、損益通算は証券会社等が行いますから確定申告は不要です。

損失を翌年以降に繰り越したい

確定申告を行うことで、投資信託の損失額を翌年以降に繰り越すことも可能です。

もし翌年に利益が出た場合は、繰り越した損失額までの分の所得税や住民税はかかりませんので、大きな節税となります。

但し、損失の繰り越しは損失が出た年から最大3年後までとなります。

また繰り越しを行っている間は、投資信託の取引がなくても確定申告を行わなければなりません。

他の特定口座との損益通算をしたい

特定口座を持っておくと、年間の損益額や税額の計算を証券会社が行ってくれます。

しかし、複数の証券会社で取引を行っている場合、証券会社をまたがった計算まではしてくれません。

この場合、他の特定口座との損益通算を行うことで、税金が戻ってくる可能性があります。

もちろん、前年から繰り越された損失額と相殺して、税額を下げることも可能です。

▼おすすめ記事

【月1万円を節約!投資金確保のための節約術とその後の投資法について】

- 源泉徴収ありの特定口座を利用している場合でも、確定申告を行うことによって節税できる場合がある

スポンサードサーチ

確定申告をしない方が有利となる場合

投資信託を行う方のなかには、確定申告をしない方が有利となる場合があります。

法令遵守を前提とした範囲内で、どのようなケースが該当するのか見ていきましょう。

誰かの扶養に入っている場合

あなたが夫や妻の扶養に入っている場合、所得額が123万円(住民税は31万5千円)を超えると、配偶者特別控除の対象外となってしまいます。

また、あなたが配偶者以外に扶養されている場合は扶養控除が適用されるため、所得額が38万円(住民税は31万5千円)を超えると扶養控除の対象外となります。

一方で投資信託を源泉徴収ありの特定口座で運用している場合であれば、確定申告をしない限り、運用益が所得額に加算されることはありません。

従って源泉徴収を選ぶことにより、扶養から外れるリスクを避けることができます。

給与所得者で利益が20万円以下の場合

これは源泉徴収なしの口座を持っている場合ですが、給与所得者はそれ以外の所得が20万円以下の場合、確定申告の義務がありません。

確定申告をしなければ納税の義務もありませんから、源泉徴収なしの特定口座を選ぶことによって、節税することができます。

利益が20万円以上でも源泉徴収が有利となる場合も

もし投資信託で利益を得た場合、源泉徴収ありの特定口座を開いている場合は、投資信託の取引について確定申告を行わない方が有利となることもあります。

なぜなら、投資信託で利益を得ている場合に確定申告を行うと、自治体に記録される年間所得金額が増えてしまうためです。

従って、住民税だけでなく国民健康保険税などの税額も増えたり、国民年金保険料の免除審査にも影響を及ぼす場合があります。

自営業などの方は影響が大きくなりますから、特に注意が必要です。

また、年間の所得金額が330万円を超える場合は、配当所得を総合課税にせず、源泉徴収を選んだ方が有利となる場合が多いです。

これは総合課税で課される所得税の税率が、源泉徴収の所得税率を超えることが原因です。

▼おすすめ記事

【証券会社で「源泉徴収ありの特定口座」を選ぶメリットとデメリット】

- 特定口座の源泉徴収を選ぶべきかどうかは、扶養に入っているか、利益の見通しが20万円を超えるかどうかで分かれる

確定申告を行う場合のポイント

確定申告を行う際には他にも押さえておきたいポイントがいくつかあります。

特定口座の利用がおすすめ

投資信託を行う場合は、特定口座の利用がおすすめです。

特定口座を利用することで、投資信託の売却額と購入額を調べて損益を計算するといった煩雑な作業を、証券会社等が無料で行います。

あなたは確定申告を行う際、証券会社等から交付される「特定口座年間取引報告書」を添付し、確定申告書に転記するだけでよいのです。

また源泉徴収ありの特定口座を選んだ場合は、売却益が出た場合の課税も源泉徴収となりますから、確定申告の義務もありません。

このように、特定口座には納税の手間を省くさまざまなメリットがあります。

所得税と住民税の課税方法は別々にできる

源泉徴収ありの特定口座を選択した場合、所得税と住民税の課税方法を変えることもできます。

例えば、所得税だけ確定申告を行って税金を取り戻し、住民税は源泉徴収のままにしておくといったことが可能です。

この制度の適用を受けるためには住民税の納税通知書が送付される前に、お住まいの自治体に対しても個人住民税の申告を行うことが必要です。

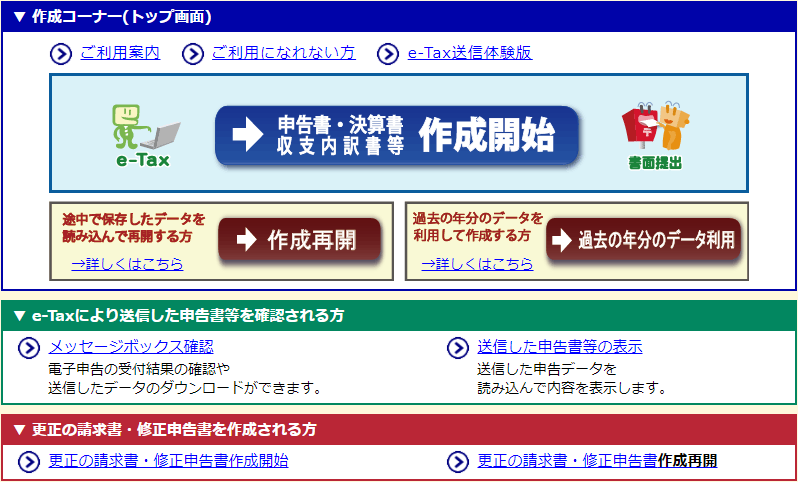

国税庁の「確定申告書作成コーナー」利用が便利

確定申告書は紙に書いて提出することもできますが、国税庁の「確定申告書作成コーナー」を使って作成すると便利です。

必要な項目を入力すれば、計算は自動で行ってくれます。

何度でも修正ができ、作成途中のデータも保存できることも特徴です。

- 確定申告は源泉徴収ありの特定口座を選ぶと所得税と住民税の課税方式を選ぶことが可能

スポンサードサーチ

正しく申告することで他のメリットも受けられる

投資信託の税金を正しく申告することは、税金を安くすることにとどまりません。

申告した所得額の情報は、国民健康保険などの社会保険料の賦課額や、国民年金保険料の免除の判定にも使われます。

このため正しく申告することで、税以外でもメリットを受けられます。

国民健康保険税や後期高齢者医療保険料の軽減

国民健康保険税や後期高齢者医療保険料などは、自治体に申告した所得額によって賦課額が決定します。

特に国民健康保険税の税率は10%以上となる場合も多いため、確定申告によって所得額を減らすことは、大きな節税につながります。

国民年金保険料の免除

国民年金保険料の免除審査にも、自治体に申告した所得額が使われます。

日本年金機構によると、免除等の基準は以下の通りとなっています。

| 免除等の種類 | 前年所得の上限 |

| 全額免除、納付猶予 | (扶養親族等の数+1)×35万円+22万円 |

| 4分の3免除 | 78万円+扶養親族等控除額+社会保険料控除額等 |

| 半額免除 | 118万円+扶養親族等控除額+社会保険料控除額等 |

| 4分の1免除 | 158万円+扶養親族等控除額+社会保険料控除額等 |

このため確定申告での所得金額を減らしておくことで、保険料の減額や免除を受けやすくなります。

▼おすすめ記事

【はじめての投資信託で抱える様々な不安や疑問について】

- 投資信託の申告を適切に行うことにより、国民健康保険税の減額や国民年金保険料の免除などのメリットも受けられる

まとめ

投資信託にかかる税金の額は、合法とされる答えが複数ある場合が少なくありません。

当然のことながら、最も安くなる方法を選ぶことが賢い方法と言えるでしょう。

源泉徴収ありの特定口座を選ぶことで、より節税のできる選択肢を選ぶことが可能となります。

確定申告をするべきか、源泉徴収で済ませるほうが良いかは、その年の運用成績により異なります。

この記事を参考に節税を心掛けましょう。

絶対読んで欲しいおすすめ記事!

いいね!しよう

情報を受け取れます