絶対読んで欲しい編集部おすすめ記事4選!

投資信託の利回りは、運用における重要なポイントの1つ。

利回りは利率と異なりますので、区別をして理解することが必要です。

預貯金と違い、投資信託の場合は利回りの良さが資産の増加に直結するとは限りません。

よい利回りの投資信託は、分配金を再投資する商品や、実質的な利回りが高い商品であることが多いものです。

分配金の金額が多くても、特別分配金が含まれている場合は投資信託元本の払い戻しとなってしまいますから、利回りの計算には注意が必要でしょう。

>>【無料】ゼロから安定して稼ぎ続ける投資家育成講座をタダで学ぶ目次

投資信託の利回りとは?

まず投資信託の利回りとはどのようなものなのか、この項目で詳しく説明していきます。

利率と利回りの違い

年間の利率と利回りは異なります。

利率は1年間につく分配金を指します。

預貯金でいうところの利子に相当するものと考えるとよいでしょう。

これに対して、利回りは最初に投資した金額に対する平均的な収益率を示します。

運用の収益を運用年数で割った金額が、元本として投資した金額に対して、どれだけの割合になるかによって示されます。

また利回りは「運用の収益」ですので、投資信託の売却益も含まれます。

▼おすすめ記事

【投資信託は売り時も重要!運用中に訪れる5つの売却タイミング】

複利で運用すると利回りは高くなる

分配金を再投資すると、その後の運用においては元金として扱われ、新たに分配金がつきます。

これは預貯金でいう複利と同じことになりますから、利子が利子を生む効果により、利回りは適用されている利率より高くなります。

また運用期間が長くなるほど利回りは高くなりやすいため、より資産を増やしやすくなります。

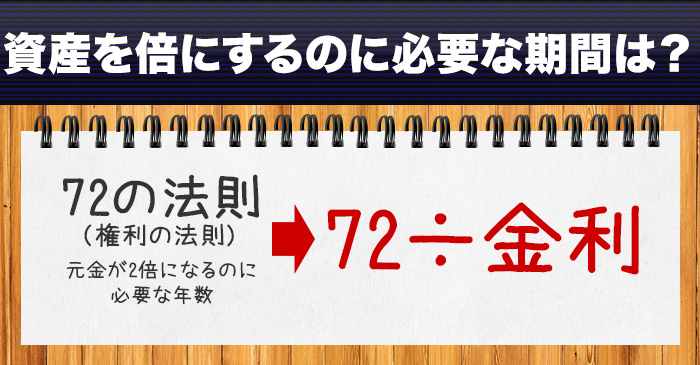

72の法則

複利で運用したとき、資金を2倍にするには何年かかるでしょうか?

これを簡単に知る方法として、72を利率で割ると資金を2倍にできる目安となる年数が出てきます。

これは「72の法則」と呼ばれている便利な法則ですから、覚えておくとよいでしょう。

- 投資信託の利回りとは元本に対する年間あたりの収益率を示すもの

利回りの計算方法

正しい利回りを計算するには、押さえておきたいポイントがいくつかあります。

利回りには2種類ある

利回りには大きく分けて、表面利回りと実質利回りの2種類があります。

表面利回りは、運用の収益金額を投資した元本金額で割った率を示すものです。

一方で実質利回りは、運用の収益金額から費用を差し引いた額について、投資した元本金額で割った率を示すものです。

実質的な利益を示すという視点で見ると、実質利回りが投資家の感覚に近いといえるでしょう。

費用には、以下のものが含まれます。

・購入時手数料

・信託報酬、監査報酬、売買委託手数料

・信託財産留保額

資産を取り崩しながら運用する場合でも利回りは重要

ここまで説明してきた利回りは、資産をつくるということにフォーカスを当ててきました。

しかし、利回りは運用してきた資産を取り崩す際にも重要なポイントとなります。

なぜならお金を使う段階になっても、資産を運用しながら少しずつ取り崩していくことになるためです。

利回りが高ければその分資産が増えますから、取り崩すお金は減り、資産をより長く使えることにつながります。

利回りが分かると目標に必要な金額や年数が計算できる

ここまで説明すると、利回りの計算は複雑と思った方もいるかもしれませんが、心配はいりません。

株式情報サイトや投資顧問会社などでも、目標金額に達するための運用年数や積立額を、簡単に計算できるWebページを用意しています。

例えば、さわかみ投信の場合、以下の情報を入力すると、どれだけの金額になるかを試算することができます。

・投資開始時点の元金

・毎月の積立額

・運用年数

・想定利回り

またモーニングスターが提供するWebページでは、資産形成だけでなく資金の取り崩しをする際の計算もできることが特徴です。

利回りが分かると目標金額を用意するために必要な金額や年数が計算できますから、計画的な投資に役立てることができます。

- 利回りには表面利回りと実質利回りの2種類があり、利回りがわかれば投資の計画も立てやすくなる

スポンサードサーチ

利回りを計算する際の3つのポイント

利回りを計算する際には、実際に得る利益とずれが生じないようにするため、注意しておきたいポイントがあります。

運用状況に応じて金額が変わる手数料は、どう取り扱う?

投資信託を購入する際、購入時手数料や信託報酬については、その割合が明示されています。

一方で、売買委託手数料は運用の状況によって変動しますから、購入時点ではどのくらいかかかるか確定はできません。

しかし、売買委託手数料についても過去の運用状況からどのくらいの金額になるか、予想をすることはできます。

投資信託商品の報告書のひとつである「交付運用報告書」には、過去の売買委託手数料や監査費用、信託報酬などが記載されていますから、ひとつの目安となります。

▼おすすめ記事

【投資信託の購入・運用・売却に掛かる手数料を解説!】

分配金の内容は要確認

分配金は、普通分配金と特別分配金に分けられます。

このうち普通分配金は、投資信託の収益が原資ですから、運用益として計上できるものです。

しかし、特別分配金はあなたが投資した元本の一部が払い戻されたものですから、この金額を運用益として計上してはいけません。

このように、分配金は利回りとして計算すべきでないものがあることに注意が必要です。

▼おすすめ記事

【毎月分配型の投資信託の特徴は?メリット・デメリットを解説】

Webサイトに記載の利回りを見る際の注意点

投資信託の利回りは、投資信託の運用会社や各種比較サイトでも確認することができますが、注意点があります。

利用する際には、基準価額の動きも注視することが重要です。

例えば、基準価額が10,000円のときに購入した投資信託を例に考えましょう。

1年後に分配金を200円受け取れ、の場合、基準価額も10,300円に上がれば、実質利回りは5.0%となります。

一方でこの200円が特別分配金であり、なおかつ基準価額が9,500円となった場合、もしかすると分配金の率は2.1%と書いているかもしれません。

しかし、実質利回りはマイナス5.0%となってしまいます。

もちろんこの200円は元本の払い戻し分であり、基準価額も下がっているわけですから、投資家にとっては嬉しいものではありません。

このように利回りをチェックする上では、基準価額が下がっていないかよく確認することが必要です。

- 利回りを計算する際には運用会社からの報告書を確認する

- 分配金の内容や基準価額のチェックも必要

まとめ

投資信託の利回りを計算する際には、分配金だけでなく、手数料などの費用も影響することへの理解が必要です。

分配金を再投資する商品かどうかによっても、利回りは変わります。

また、特別分配金は元本の払い戻しですから、利回りへの計算に含めないことが重要です。

一方で手数料については、売買委託手数料など運用時期によって変わる手数料もありますから、交付運用報告書で確認することが必要です。

このような計算は面倒ですから、運用会社などのWebサイトで記載される利回りを確認すればよいと思うかもしれません。

しかし、基準価額が下がれば利回りが良く見えてしまいます。

特別分配金の支払いがあるなど、意図的に基準価額を引き下げた要因がないかどうかの確認は行うようにしましょう。

絶対読んで欲しいおすすめ記事!

いいね!しよう

情報を受け取れます