絶対読んで欲しい編集部おすすめ記事4選!

分散投資は投資の基本とよく言われますが、実際にはどのように分けて投資すればよいのでしょうか。

たとえばあなたが、応援したい企業の株式を何社か持っているという状態は、必ずしもよい分散投資とは限りません。

そこで、分散投資の指針を示すものとしてアセットアロケーションがあります。

アセットアロケーションは適切な投資信託商品を選ぶ上で欠かせませんから、個々の状況に応じて適切に組むことが大切です。

今回は、投資信託におけるアセットアロケーションの考え方について解説していきます。

>>【無料】ゼロから安定して稼ぎ続ける投資家育成講座をタダで学ぶ目次

そもそも「アセットアロケーション」とは?

アセットアロケーションについて解説する前に、そもそもアセットアロケーションとは何かということから説明していきましょう。

投資資金を異なる種類の資産に分けること

アセットアロケーションは、投資資金を複数の種類の資産に配分して、リスクをコントロールすることを言います。

このなかには、資産をどのような比率で配分するか考えることも含まれます。

ところで投資の対象となる金融商品は、元本の保証が無いものが多くなっています。

もし1つの金融商品に全財産を投資すると、相場の下落に従い大きな損失を出す恐れは高まるでしょう。

アセットアロケーションに基づき、複数の金融商品を適切な比率で配分する「分散投資」を実行することで、リスクを下げつつリターンを得ることが可能となります。

▼おすすめ記事

【投資信託の仕組みや基礎知識を解説します】

アセットアロケーションは1人に1つ

お金は人生を送るうえで重要なものの1つであり、相互に密接な関係があります。

このため、人生と同様アセットアロケーションは1人に1つが原則です。

あなたが持っている資産全体を総合的に考え、どのように配分するか決めることが重要となります。

では、1人に1つとはどういうことなのでしょうか?

次の項目でアセットアロケーションの考え方について説明していきます。

- アセットアロケーションは投資資金を複数の種類の資産に配分すること

- 原則としてアセットアロケーションは1人に1つ

アセットアロケーションを組む前にあなたが取れるリスクを考える

アセットアロケーションを組む前に検討すべき事項として、あなたがどれだけリスクを取れるかという点が挙げられます。

手元に置いておくべきお金は元本保証の商品で運用する

投資信託など、投資は余裕資金で行うものです。

生活に必要なお金まで投資信託で運用すると、いざ必要になった際に資金が目減りしてしまい、必要な支払いができない事態に見舞われる恐れがあります。

そのため、アセットアロケーションを組むときは手元に置いておくべきお金は除いて考えなければなりません。

手元に置いておくべきお金は、以下のような項目が該当します。

- 生活費の最低3か月分、できれば半年分

- 近々予定されている支出

上記のお金は預貯金など、元本が保証されている商品で運用する必要がありますから、投資信託を利用することは極力避けましょう。

年代や家族構成、ライフスタイルなどにより異なるリスク

そもそもあなたが取れるリスクは、年代や家族構成、年収、ライフスタイルなどによって異なります。

以下のようなケースは家計の余裕額が少ないため、よりリスクの低い資産で運用することが必要となるでしょう。

アセットアロケーションを作るための参考情報として、全国銀行協会は「20代から70代まで、コレだけは知っておきたい資金計画」という情報をWebサイトで公開しています。

あくまでもひとつの目安ですが、どのくらいの資産を投資信託で運用すればよいか、各自で考える際の参考として利用すると良いでしょう。

▼おすすめ記事

【投資信託をはじめる前に!メリット・デメリットを押さえておこう】

資産の減少をどこまで許容できるかでリスクが決まる

ここまで説明した通り、アセットアロケーションを決める大きな要素は、リスクをどこまで取れるかという点です。

言い換えると、1年間など一定期間内の資産減少をどこまで許容できるかによって、あなたの取れるリスクは変わってきます。

もし全くリスクが取れないというならば、元本保証の商品で運用する必要があります。

もちろんこの場合は、大きなリターンは見込めません。

▼おすすめ記事

【投資信託のリスクとは?チェック方法と対策について解説】

- 手元に置いておくべきお金を把握しよう

- どれだけのリスクを取れるか検討すること

スポンサードサーチ

アセットアロケーションをどう組むか?

アセットアロケーションをどう組むかについて考えてみましょう。

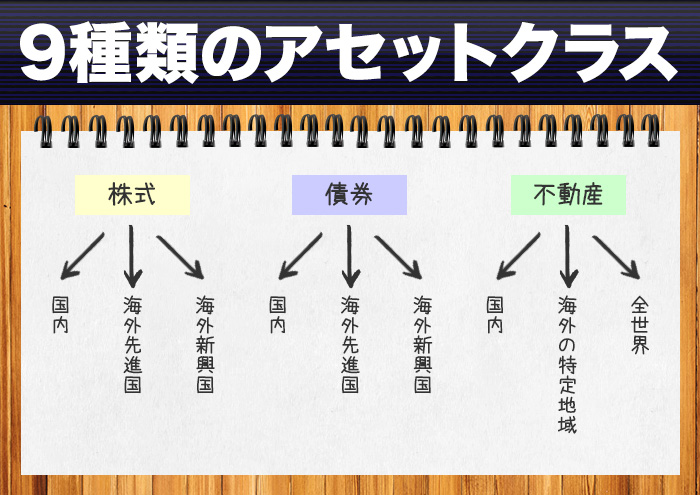

金融資産は主に9種類のアセットクラスに分けられる

投資を検討する際、主な投資先となる金融資産は9種類に分けられます。

まず株式と債券については投資先の国や地域により、それぞれ以下の3種類に分けられます。

- 国内

- 海外先進国

- 海外新興国

また、不動産については投資先が国内、海外の特定地域、全世界の3種類に分かれます。

これにより「国内株式」や「新興国債券」といった資産の分類、つまりアセットクラスができます。

反対の性質を持つ金融商品を組み合わせると良い

それぞれのアセットクラスは、同じ経済環境であっても値動きが異なります。

例えば、株式と債券は反対の値動きをしやすいです。

2つのアセットクラス間の値がマイナスの場合、値動きはそれぞれ反対の値動きとなりやすいため、リスクを打ち消し合う効果があります。

これらの値はアセットクラス間の相関係数で示されており、2017年2月20日にJPモルガン・アセット・マネジメント株式会社から発表された「57資産の期待リターン長期予想を発表」末尾に掲載されています。

より簡略化された情報は、東京証券取引所「東証マネ部!カンさんに聞く! アセット・アロケーションの考え方」でも公開されています。

アセットクラスを複数組み合わせることにより、なるべくリスクを少なくすることはできますが、ゼロにはできません。

また、反対の値動きをする組み合わせの場合は、リターンもその分少なくなりやすいものです。

あなたが取れるリスクも考慮しつつ、どのアセットクラスを選ぶか検討することが必要となります。

アセットアロケーションに基づき商品を決める

投資というとすぐに商品選びから入る方も多いと思いますが、順番としてはアセットアロケーションを決める方が先です。

ここまで説明した内容をもとにして組み上げたアセットアロケーションに基づき、投資する商品を決めましょう。

もしかすると、すでに興味を持っている投資信託商品があるかもしれません。

しかし、同じアセットクラスの他の商品とも比較した上で、なるべくリスクは少なく、リターンの多い投資信託を選ぶことが大切です。

▼おすすめ記事

【投資信託の種類によって投資先は異なる!種類ごとのポイントを解説】

アセットアロケーションは必要に応じて何度でも組み直せる

あなたが決めたアセットアロケーションに基づいて運用した場合、1年後や2年後の資産構成は多くの場合、当初と異なる比率となっているでしょう。

このとき、比率の高い金融商品を売り、そのお金で比率の低い金融商品を購入する「リバランス」を行うこととなります。

リバランスとは別に、以下の理由でアセットアロケーションを変えたくなる場合も出てきます。

- 子どもが生まれたり収入が減ったので、より保守的に運用したい

- 余裕資金が増えたので、よりリスクを取って運用したい

- 投資した金融商品のリスクが予想よりも高いので、よりリスクの低い資産に変更したい

- 運用成績が手堅すぎるため、もっとリスクを取って高収益を狙いたい(例えば上昇相場にもかかわらず、運用成績がインデックスファンドよりも低いなど)

アセットアロケーションは、必要に応じて何度でも変更することができます。

従って上記のような場合はいつでもアセットアロケーションを変えることが可能であり、そのようにすることが望ましいと言えます。

▼おすすめ記事

【投資信託の失敗例から学ぶ!正しい知識と賢い活用法まとめ】

- 先にアセットアロケーションを決めてから具体的な商品選びをすると良い

アセットアロケーションを簡単に組む方法

アセットアロケーションは投資をする上で重要ですが、実際に考えることは面倒という方も多いでしょう。

ここではアセットアロケーションを簡単に組む方法を紹介します。

ロボアドバイザーの利用もおすすめ

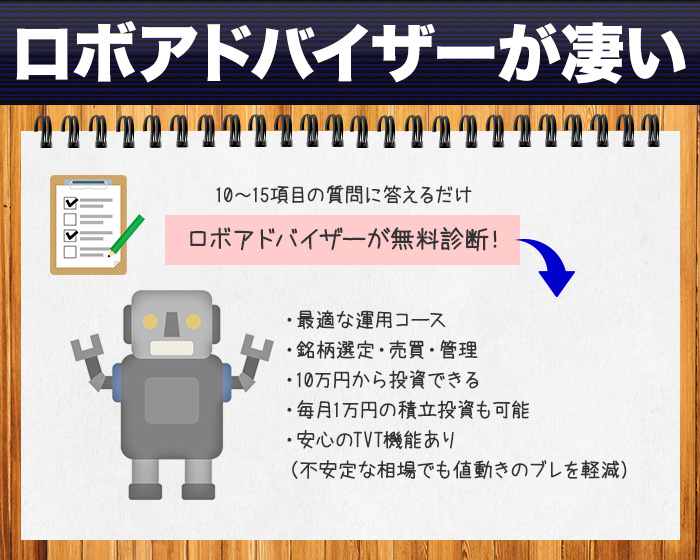

アセットアロケーションの仕組みがよくわからないという方は、ロボアドバイザーを利用することがおすすめです。

ロボアドバイザーはIT技術を用いて、あなたに最適なアセットアロケーションや、金融商品を提案します。

あなたは10~15項目の質問に答えれば、ロボアドバイザーから無料で提案が受けられます。

一部の証券会社では、提案だけでなく資産運用そのものをロボアドバイザーに任せることもできます。

細かなことを考えなくて良いメリットがありますが、一方で運用資産残高に応じて、証券会社が定めた手数料を支払う必要があります。

例えば、楽天証券「楽ラップ」を利用した場合、固定報酬型コースでは最大で年0.702%の手数料がかかります。

▼おすすめ記事

【楽天証券のロボアドバイザー「楽ラップ」のメリット・デメリットや運用実績を解説!】

バランス型ファンドの利用も1つの方法

アセットアロケーションは、いくら考えても決め手となる案が出てこない場合もあります。

そのため、どう運用したらよいか悩むこともあるでしょう。

この場合、バランス型ファンドを利用することも1つの方法です。

バランス型ファンドとは、株式や債券など複数のアセットクラスを対象とする投資信託商品です。

あらかじめ運用会社が指定した比率で、アセットアロケーションが組まれている投資信託と言えます。

中には、ほぼすべてのアセットクラスが含まれるバランス型ファンドも。

まずはバランス型ファンドに投資し、必要に応じてアセットアロケーションを変更しながら他の投資信託も購入するといった運用も考えられます。

▼おすすめ記事

【バランス型投資信託ってどうなの?メリット・デメリットと投資する際のチェックポイント】

著名人のアセットアロケーションは参考にならない

ここまで説明した通り、アセットアロケーションは個々の資産や置かれた環境により、それぞれ異なります。

Webサイトやマネー情報誌などには著名人のアセットアロケーションが掲載されていますが、前提条件が異なりますから著名人と同じように投資しても上手くいきません。

少なくとも、「あの人が投資しているから、私も」という考え方はおすすめできません。

あくまでも投資の実践例として参考程度に留めておきましょう。

▼おすすめ記事

【株の初心者がTwitterでフォローしておきたいおすすめアカウント12選】

- アセットアロケーションを簡単に組むにはロボアドバイザーやバランス型ファンドを利用する方法がある

スポンサードサーチ

まとめ

アセットアロケーションは良い投資信託選びには欠かせませんが、厳密に組もうと思うと難しく感じる方もいるでしょう。

しかし、値動きにはある程度のブレ幅がありますから、まずはおおまかに組み、運用成績に応じて修正していくと良いでしょう。

この点ではバランス型ファンドから始めることも1つの方法です。

また、ロボアドバイザーなどアセットアロケーションを簡単に組めるサービスもありますから、積極的に活用することをおすすめします。

なおアセットアロケーションは、同年代の人でも個々の環境に応じて大きく変わります。

著名人など、他人のアセットアロケーションを真似てもうまくいかない場合は多いので、自分専用のアセットアロケーションを組むことが大切です。

絶対読んで欲しいおすすめ記事!

いいね!しよう

情報を受け取れます